|  |  | |||||||||||

|

|

||||||||||||

|  |  | ||||||||||||

|

|

|||||||||||||

|  |  | |||||||||||||||||

|

|

||||||||||||||||||

Отчет ВТБ за июль 2024 года: тревожные сигналы для инвесторов

ruticker 05.09.2024 9:38:56

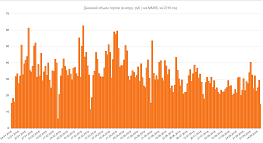

📉 Прибыль банка ВТБ (VTBR) за июль 2024 года продолжает снижаться, уже третий месяц подряд фиксируется падение чистой прибыли по сравнению с аналогичным периодом прошлого года. В частности, в июле снижение было особенно ощутимым, поскольку банк не прибегал к разовым мерам, как это было ранее.

💡 Ключевые причины падения прибыли:

- Ипотечный рынок: Рост ключевой ставки серьезно остудил спрос на ипотеку. Закончилась массовая льготная ипотека, а изменения в семейной ипотеке тоже повлияли на рынок. Эти факторы отразились на снижении доходов от кредитования.

- Регуляторные изменения: Центральный банк повысил требования к коэффициентам риска по необеспеченным потребительским кредитам и автокредитам, что повлияло на объемы выдачи этих займов. В дальнейшем ожидается еще более серьезное воздействие, так как с 1 сентября эти требования ужесточатся еще больше.

- Валютные колебания: Волатильность рубля привела к тому, что банк не смог повторить успехи прошлого года, когда заработал на курсовых разницах. В 2023 году подобные манипуляции с валютой значительно повысили доходы, чего в этом году не происходит.

📊 Основные финансовые показатели ВТБ (VTBR) за июль 2024 года:

- Чистые процентные доходы: за 7 месяцев — 331,7 млрд ₽ (-24,4% год к году), за июль — 43,4 млрд ₽ (-34,2% год к году).

- Чистый комиссионный доход: за 7 месяцев — 134,6 млрд ₽ (+15% год к году), за июль — 22,2 млрд ₽ (+14,4% год к году).

- Прочие операционные доходы: за 7 месяцев — 127,6 млрд ₽ (-18,4% год к году), за июль — 6,9 млрд ₽ (+155,6% год к году).

- Чистая прибыль: за 7 месяцев — 297,9 млрд ₽ (-8,5% год к году), за июль — 20,8 млрд ₽ (-41,6% год к году).

💬 Прочие операционные доходы значительно выросли из-за ослабления рубля в июле, однако это лишь временный эффект. В прошлом году рубль стабилизировался, и на курсах удалось заработать. Тем не менее, банк уже два месяца подряд показывает убытки на фоне снижения доходов от продажи заблокированных активов и укрепления рубля.

📉 ROE за июль составила 10%, что можно считать катастрофическим уровнем для такого крупного банка. Для сравнения, средняя доходность по вкладам в других банках может оказаться более привлекательной для инвесторов.

💬 Создание резервов под кредитные убытки за 7 месяцев составило 78 млрд ₽, что на 27,4% ниже уровня прошлого года. Однако в июле резервы увеличились до 15,2 млрд ₽ (+14,3% год к году). Учитывая высокую процентную ставку и возможные риски на финансовом рынке, сокращение резервов может создать угрозу для финансовой стабильности банка в будущем.

📈 В 2023 году ВТБ достиг рекордной прибыли в 432,2 млрд ₽, но на 2024 год прогнозируется чистая прибыль на уровне 550 млрд ₽. Однако многие аналитики сомневаются в достижении этого результата, учитывая зависимость от разовых факторов, таких как прибыль от заблокированных активов и отложенные налоговые активы.

🎯 Дивиденды? Перспективы на дивидендные выплаты остаются туманными. Несмотря на прошлогодний рекорд, ВТБ уже три года не выплачивает дивиденды.

Залогинтесь, что бы оставить свой комментарий